相続不動産を上手に売却

最終更新日:2024/07/23

目次

相続不動産を上手に売却

相続に関する不動産のご相談で最も多いのは、相続した土地や建物を実際には使用しないため、売却したいというものです。

多くの方にとって、不動産の売却は人生で何度も経験することではなく、そのため不動産会社に比べて圧倒的に経験が少ないのが現実です。

不動産の売却を成功させるためには、より良い売却方法、適切なタイミング、そして特例の活用など、さまざまな要素を考慮する必要があります。

また、売却を検討する際には、相続税の負担を軽減するための特例や控除の適用も重要です。

こういった特例を最大限に活用するためには、相続税に詳しい税理士の助言も不可欠です。

だれが相続するか決まっていない不動産を売却する場合

1. 法定相続分に基づく共有

相続財産が未分割の状態では、相続人全員がその財産を法定相続分に基づいて共有することになります。

法定相続分とは、民法で定められた各相続人の相続割合のことです。

例えば、被相続人に配偶者と子供がいる場合、配偶者が1/2、子供が1/2を分け合う形になります。

2. 売却の手続き

未分割の相続財産を売却するには、相続人全員の同意が必要です。

全員が同意した上で、共同で売却手続きを行います。

この際、売却代金も法定相続分に基づいて分配されます。

3. 税務上の扱い

未分割の相続財産を売却した場合、所得税や相続税の計算も法定相続分に基づいて行われます。

例えば、賃貸不動産を相続した場合、その賃貸収入も法定相続分に応じて各相続人に分配されます。

4. 特別なケース

相続開始から10年が経過した場合、特別受益や寄与分の主張ができなくなり、法定相続分または指定相続分に基づいて遺産分割を行うことが原則となります。

このように、未分割の相続財産を売却する際には、法定相続分に基づいて相続人全員が共同で手続きを行う必要があります。

相続してすぐ売却するときの注意点

小規模宅地の特例は、相続税の負担を軽減するために、被相続人が住んでいた自宅の土地の評価額を最大80%減額できる制度です。

しかし、この特例を適用するためにはいくつかの要件があります。

その中でも重要な要件の一つが、相続税の申告期限(亡くなった日の10ヶ月後)までにその土地を売却しないことです。

理由と背景

この要件は、相続人がその土地を引き続き所有し、居住することを前提としています。

特例の目的は、相続人が生活の基盤を維持できるようにするためであり、土地を売却してしまうとその目的が達成されないためです。

具体的な要件

所有継続要件

相続税の申告期限まで、その土地を相続人が所有し続けることが必要です。

居住要件

同居親族がその土地に引き続き居住することが求められます。

売却した場合の影響

もし相続税の申告期限までにその土地を売却してしまうと、小規模宅地の特例を適用することができず、土地の評価額は通常の評価額で計算されることになります。

これにより、相続税の負担が大幅に増加する可能性があります。

このように、小規模宅地の特例を適用するためには、相続税の申告期限までに土地を売却しないことが重要です。

この制度の適用を受けるにはその他にも様々な要件を満たす必要がありますので、必ず専門家に確認してください。

参考リンク: 国税庁 相続した事業の用や居住の用の宅地等の価格の特例(小規模宅地の特例)

相続税が取得費に加算される特例(相続財産を譲渡した場合の取得費の特例)

この特例は、相続または遺贈により取得した財産を売却する際に、相続税額の一部をその財産の取得費に加算できる制度です。

これにより、譲渡所得税の負担を軽減することができます。

特例の適用要件

相続や遺贈により財産を取得した者であること。

その財産を取得した人に相続税が課税されていること。

その財産を、相続開始の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

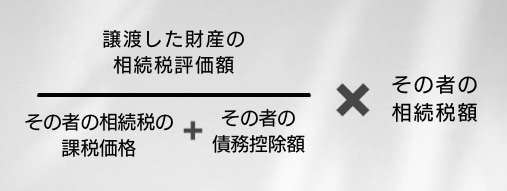

計算方法

取得費に加算する相続税額は、以下の算式で計算されます

具体例

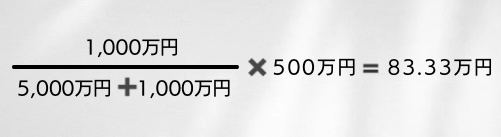

例えば、相続した土地を売却する場合、その土地の相続税評価額が1,000万円で、相続税の課税価格が5,000万円、債務控除額が1,000万円、相続税額が500万円だとします。

この場合、取得費に加算される相続税額は以下のように計算されます

手続き

この特例を適用するためには、確定申告時に「相続財産の取得費に加算される相続税の計算明細書」などの必要書類を添付して申告する必要があります。

この特例を利用することで、相続財産の売却時にかかる譲渡所得税を軽減することができます。

期限

相続税が取得費に加算される特例の適用期限は、相続開始の翌日から相続税の申告期限の翌日以後3年を経過する日までです。

具体的には、相続開始の翌日から3年10ヶ月以内にその財産を譲渡する必要があります。

この期限内に譲渡を行うことで、相続税額の一部を取得費に加算し、譲渡所得税の負担を軽減する事ができます。

まとめ

相続不動産の売却は多くの手続きが伴いますが、計画的に進めることでスムーズに行うことができます。

お悩みの方は、ぜひ一度専門家にご相談ください。

お1人で悩まず、専門家の知識と経験を活用することで、より良い結果を得ることができるでしょう。

この記事を書いた専門家

- 司法書士事務所センス 代表

-

【保有資格】: 司法書士、行政書士

【専門分野】: 相続全般、遺言、生前対策、不動産売買

【経歴】: 2010年度行政書士試験合格、2012年度司法書士試験合格。2012年より相続業務をメインとする事務所と不動産売買をメインとする事務所の2事務所に勤務し実務経験を積み、2014年に独立開業。独立後は自身の得意とする相続業務をメインとし、相続のスペシャリストとして相談累計件数は1500件を超える。

最新の記事

- 2024年9月4日3ヶ月経過後の相続放棄について

- 2024年9月4日相続放棄をすると生命保険(死亡保険金)は受け取れるのか

- 2024年8月25日相続放棄の相続順位 最後は誰に順番がまわる?

- 2024年1月26日相続に専門特化している事務所です